Como comparar taxas de financiamento de carros?

"Oi Kleber! Como vc está?! Tenho acompanhado alguns artigos seus e queria uma dica, pode ser? Qual o banco que está cobrando taxas menos abusivas p financiar carro? Estou querendo trocar o meu daqui há 3 meses e cheia de dúvidas!!! Ajuda aê!! Rssss"

Os objetivos deste artigo são:

- Mostrar como consultar no Banco Central as instituições que estão oferecendo a melhor taxa para financiar veículos;

- Explicar o que é Custo Efetivo Total;

- Comparar o impacto financeiro para a compra do carro financiado ou à vista.

Direto ao Ponto!

Comprar carro é furada! Comprar carro financiado é furada em alto mar! Exceto que se o veículo é fundamental para sua geração de receita, tais quais pessoas cujo emprego dele depende.

O grande ploblema é que antes de comprar o carro as pessoas esquecem de calcular qual será o custo de se manter o veículo, ou seja, todos os custos diretos e indiretos relacionados à simples posse do bem. E acredite em mim, manter um carro é carríssimo.

Há alguns meses simulei o custo anual de se manter um polular cujo valor de aquisição estivesse na faixa de R$ 35 mil. O custo de manter o veículo girava entre R$ 12 mil e R$ 15 mil. Ou seja, em 3 anos você gasta mais do que o valor do bem só em custos relacionados à posse.

Então, se desejou ter um carro, antes de encaminhar-se em direção a forca, coloque no papel as despesas que terá para mantê-lo e certifique-se de que pode bancá-las.

Que banco pratica a melhor taxa?

Esse é o cerne da dúvida da leitora. Melhor ainda, partindo do pressuposto de que TODOS os bancos praticam taxas abusivas, qual estaria praticando taxas MENOS abusivas?

Então aqui vai o segundo conselho: se você considera a taxa de juros para o financiamento abusiva, NÃO FINANCIE. Não importa que seja a MENOS abusiva. Se é abusiva e você financiar, é grande a chance de que se arrependa posteriormente.

Prosseguindo...

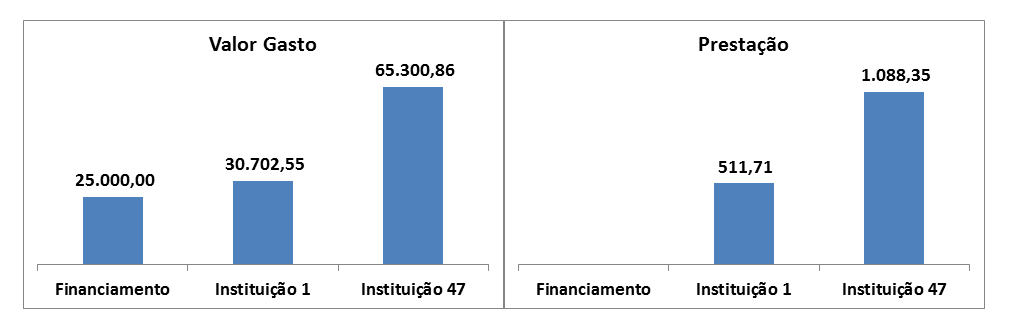

O Banco Central do Brasil possui em sua página um comparativo da taxas praticadas pelos bancos num determinado período. A taxa apresentada é uma média aritimética ponderada pelos valores financiados no período. As instituições com maior e menor taxa no período de 16 a 23/06/2014 eram:

Para ver a relação completa e atualizada clique aqui.

A diferença entre a menor e a maior taxa é de 3,22 p.p. ao mês. O financiamento de R$ 25 mil por 60 meses a cada uma dessas taxas representariam os seguintes gastos ao comprador:

Mas espere um pouco...

O fato da tabela apresentar a taxa média praticada pela instituição, isso não significa que é esta a taxa que você conseguiria. A taxa de juros depende de inúmero fatores, tais quais seu relacionamento com a instituição, garantias dadas em troca do financiamento, momento econômico, oferta de crédito no país, entre outros.

Custo Efetivo Total

O Custo Efetivo Total representa, em termos de taxa anual ou mensal, qual é o custo TOTAL da operação de crédito. Uma operação de Crédito envolve, além do principal e dos juros, outros encargos tais quais: tarifas, tributos e seguros, entre outros.

Considerando o exemplo anterior, digamos que as seguintes taxas incidam na operação:

- Taxa de Abertura de Crédito: R$ 500,00

- Imposto sobre Operações Financeiras: R$ 375,00

- Seguro: R$ 250,00

- Taxa de Administração: R$ 1.200,00

Todos esses encargos estão embutidos no montante total financiado. Se reduzirmos do valor total financiado chegamos ao valor real do bem: R$ 22.675,00 (R$ 25 mil - R$ 2.325,00). Agora, utilizando a função TAXA() do Excel podemos calcular o CET Mensal:

=TAXA(60; -511,71;22675)

Onde:

- 60 é a quantidade de meses do financiamento;

- 511,71 é a parcela a ser paga, em valor negativo para representar saída no fluxo de caixa;

- 22.675 é o valor líquido dos encargos.

O resultado é um CET Mensal de 1,05%, ou 0,35 p.p. acima da taxa de juros média. Anualmente isso significaria 13,39%.

Portanto, para avaliar qual financiamento é mais vantajoso, de nada adianta olhar apenas a taxa de juros. O correto é que se avalie o CET das opções e escolha a que apresentar o menor percentual.

Comparando Compra Financiada e À Vista

Imaginemos duas pessoas, Brenda e Estevan. Os dois desejam o mesmo carro cujo valor de compra à vista é R$ 32.675. Os dois possuem R$ 10 mil reais aplicados. Brenda, mais ansiosa, decide utilizar seus R$ 10 mil para dar de entrar e financiar o restante. Estavan, por sua vez, prefere economizar o valor da prestação para, quando puder, pagar à vista pelo veículo.

Qual será o comportamento financeiro das duas escolhas? Veja no gráfico abaixo:

O que podemos observar é que enquanto Brenda terá um gasto total de R$ 40,70 mil em 60 meses, e nenhum valor em sua aplicação, Estevan concluirá o período com um saldo de R$ 10,86 mil em sua aplicação.

A situação se agrava se considerarmos que o valor do veículo, agora depreciado, é da ordem de R$ 16,34 mil. Ou seja, Brenda gastou R$ 40,70 mil para o veículo que após 60 meses vale apenas R$ 16,34 mil. Se ambos desejassem substituir o veículo por um novo, Estavan teria um gasto adicional bem menor que o de Brenda, após vendido os seus veículos usados.

O custo para Estevan foi, durante 40 meses, continuar indo ao trabalho de ônibus.

Estevan, sendo disciplinado, decide continuar economizando até que o valor do veículo usado e o seu saldo na aplicação seja igual ou superior ao preço do veículo novo. Para tanto, ele precisará continuar por seu carro por mais 20 meses.

Só que, agora, mantendo a economia mensal, Estevan poderá trocar seu carro a cada 60 meses sem prejudicar suas aplicações, que continuaria aumentando. Enquanto isso, Brenda teria enormes dificuldades financeiras para adquirir seu veículo novo, tendo que financiar a cada troca um montante maior.

Perceba que no cálculo nem consideramos que, uma vez que não teria despesas para manter o carro, esse valor poderia ser economizado por Estavan, o que aceleraria mais ainda o seu ciclo financeiro positivo.

Conclusão

Não são raros os casos de pessoas que "perdem seus carros" por não conseguir manter o financiamento em dias. Geralmente, estas pessoas não fizeram as contas para saber, de fato, se o carro "cabe no bolso". Apenas olharam o valor da prestação.Um planejamento financeiro bem feito pode significar uma vida de dívidas ou de benesses. A escolha será sempre sua.

Pense nisso!

Kleber Rebouças

Rico Dinheiro: Curta e Compartilhe Educação Financeira!

Comentários

Postar um comentário